103万円までで働く時代が終わる

103万円の壁の引き上げが現実化してきました。実際に引き上げられたら、どんな人にどのような影響がでるのかを、わかりやすく説明していきます。

この記事は、社会福祉士 安木麻貴が監修・執筆しています。

103万円の壁引き上げ情報(最新)

1.2024年12月11日: 自民、公明、国民民主の3党で合意文章が成立しました。

内容は、103万円の壁の引き上げ金額は、178万円を目指し、来年から引き上げることが明記されました。

与党は引き上げ額を123万円にすることを明記し、引き上げ額の最終結論は2025年3月までに決定することになりました。

2.学生アルバイトなどが就業時間を調整する要因とされている「特定扶養控除(※)」の年収要件引き上げは、150万円に引き上げることになりました。

引き上げ時期については、2025年分の所得から適用することとしています。

※特定扶養控除とは、 19歳以上23歳未満の子を持つ親が税金の支払いが免除できる控除のことで、63万円の控除です。

ポイント2で詳しく記載していますので、ご覧ください。

103万円の壁が引き上がると誰の何が変わるの?

ポイント1.世帯収入の手取り額がアップします

夫婦と子ども・ひとり親・単身者いずれも所得税の壁である103万円が引き上げられれば、手取りが増えていきます。

なぜかと言うと、所得税が発生する103万円の壁が引き上げられれば、本来税金を支払わなければならい対象の金額が減ってくるからです。

わかりやすく例をあげると、年収150万円の人の場合、所得税の壁が103万円の時は、150万円-103万円=47万円に税金5%がかかるので、所得税は23,500円で、手取り額は1,476,500円

これが所得税の壁103万円が仮に140万円に上がったとしたら、年収150万円-140万円=10万円×5%で所得税は5,000円となり、手取りは1,495,000円となって、今の手取り額が1,476,500円ですので、手取りが18,500円増えることになります。

ポイント2.親の扶養控除が受けられるかどうかがポイント

103万円の壁が178万円に引き上げられると、大きく影響を受けるのは、親の扶養に入ってる学生が103万円の年収を超えても気にせずに働きやすくなることです。

これは、会社員で働く親の税金控除があるかないかが最大のポイントなんです。

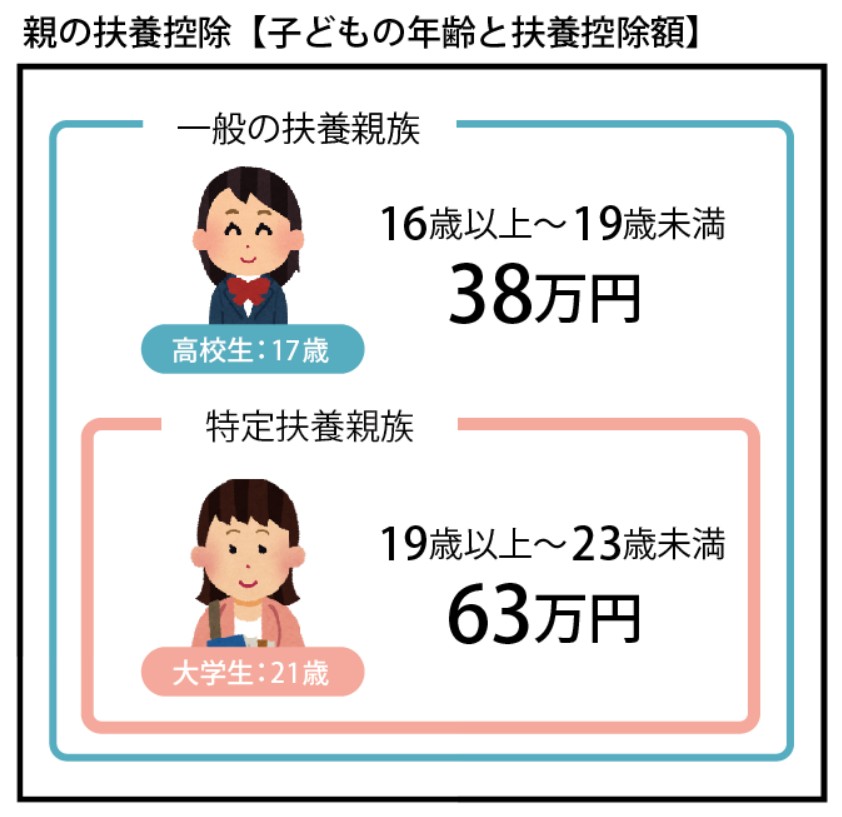

103万円の壁は、子どもの年齢が16歳~18歳では扶養控除額は38万円で、19歳以上23歳未満の子の扶養控除額は63万円となっています。

特にポイントになっているのが、大学生のアルバイトで、103万円を超えないように働き控えをしないでいられるようになるかどうかがポイントになっています。

親にとっては、子の年収が103万円を超えると扶養控除がなくなってしまい、税金が増えてしまうため、子どもに「103万円以内でアルバイトをしてくれ」と言うのはそのためです。

下の表は子どもの年齢に応じた親の扶養控除を記載しています。

【103万の壁崩壊】大学生の働き控えの解消確実!次々と崩れる年収の壁

ポイント3.扶養内で働く主婦にとっては、103万円の壁はそんなに影響はない

103万円を超えると所得税の支払いが発生しますが、年収195万円までの所得税率は5%です。

仮に年収120万円としても、支払う所得税は年間で8,500円です。

ですから、扶養内で働く主婦にとっては103万円の壁は大きな問題ではなく、むしろ社会保険の加入によって年収の15%が引かれてしまう106万円の壁・130万円の壁をどう改善していくのかという方が大きな関心事になってきます。

社会保険の加入条件の変更についての情報は「全ての労働者は社会保険の壁で囲われる」のページで詳しく記載していますので、ご覧ください。

ポイント4.所得税が発生する103万円の壁がいくらまで引き上げられて、その際、控除の金額がどう変わるかが今後の大きなポイント

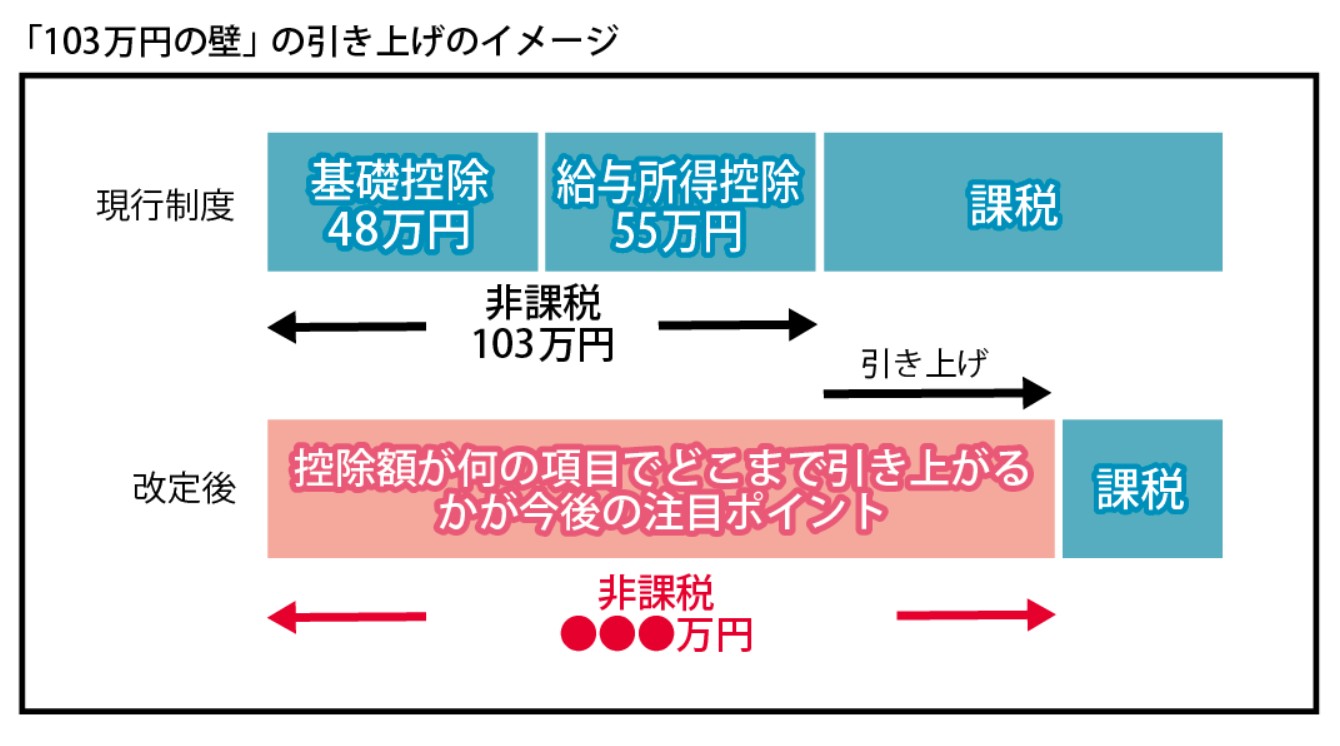

所得税が発生する103万円は基礎控除48万円+給与所得控除額55万円=103万円がベースになっています。

下の表は現行制度での年収と所得税が発生する103万円の壁の関係を表にしたものと、103万円の壁が引き上げられた時の控除額の変化をイメージした時の表です。

2024年12月11日に103万円の壁の引き上げ金額が178万円を目指し、来年から引き上げることが合意されました。

これからの国会での議論は、この控除額がどう変わってくるかが大きなポイントです。

イクハクでも中身がわかりしだいお伝えしていくようにします。

103万円の壁引き上げ よくある質問

-

103万円の壁が仮に178万円まで引き上がったら住んでる地域のサービスができなくなるって聞きましたが本当ですか?

-

そういう懸念があることは本当です。今のまま消費税の壁だけを引き上げると地方の税収が減るため、地方の自治体からは今までできていた、給食費の無償化や子どもの医療費助成などの行政サービスを継続できなくなる。という声が起きています。

ただし、こうした事態を招かないよう103万円の壁の引き上げに伴う課題の解決を国会で議論していくので、正式な制度設計が決まったらお伝えするようにします。 -

所得税の壁の引き上げで、なぜ地方の税収が減ることになるのですか?

-

地方の税収とは住民税のことになります。

住民税は2つの税から構成されていて、1つは均等割で決まった金額が徴収されます。

もう1つは、所得割といって、収入に応じた所得税となります。

今回、所得税の壁103万円を引き上げることで、住民税の所得割を支払う金額も減ってきます。

つまり、税金を支払う対象となる金額が少なくなってくるからです。 -

所得税の壁の引き上げすれば住民税の壁も引き上げられますか?

-

住民税の壁を引き上げる話しにはなっていませんが、これも今後の制度設計が決まったらお伝えするようにします。

-

103万円の壁より、106万円の壁や130万円の壁の方が大きな問題ですが、こちらは改定しないのですか?

-

おっしゃる通り社会保険への加入義務が発生する106万円・130万円の壁の方が大幅に手取りが減ってしまう大きな壁です。

こちらも厚生労働省が改定の方向で動いています。

イクハクではこの情報も「全ての労働者は社会保険の壁で囲われる」のページで詳しく記載していますので、ご覧ください。

厚生労働省の案は、多くの人に社会保険に入ってもらうことを目指した改定案となっています。

イクハクではこちらの情報も随時お伝えしていきます。

関連情報

・時給と、1日の勤務時間を入力すると、年収とおおよその手取り額を自動計算する「扶養内年収計算ツール」を利用してみてください。

特に、扶養内での勤務や税金徴収による手取り額の減少を意識するパート・アルバイトの方の1ヵ月の勤務日数の算出に便利です。

また、住民税・所得税・社会保険料の額を記載したPDFもダウンロードできます。

・年収の壁について詳しく説明した年収の壁のページも参考にしてください。

Written by 安木 麻貴

社会福祉士 | 育児制度アドバイザー

社会福祉士。行政窓口での相談員経験や、ひとり親家庭を支援する当事者団体でも現在活動中。子育て支援制度に精通し、「イクハク」執筆・監修者として、制度情報の正確な発信に取り組む。YouTubeやTikTokでは、最新の給付金や支援制度を分かりやすく解説し、多くの子育て世帯から信頼を得ている。